Wikisage is op 1 na de grootste internet-encyclopedie in het Nederlands. Iedereen kan de hier verzamelde kennis gratis gebruiken, zonder storende advertenties. De Koninklijke Bibliotheek van Nederland heeft Wikisage in 2018 aangemerkt als digitaal erfgoed.

- Wilt u meehelpen om Wikisage te laten groeien? Maak dan een account aan. U bent van harte welkom. Zie: Portaal:Gebruikers.

- Bent u blij met Wikisage, of wilt u juist meer? Dan stellen we een bescheiden donatie om de kosten te bestrijden zeer op prijs. Zie: Portaal:Donaties.

Inflatie volgens de Oostenrijkse School

| Economie |

Dit artikel maakt deel uit van de serie: |

|

|

|

|

Portaal |

Inflatie (letterlijk “opblazen”) is een begrip uit de economie en betekent volgens de Oostenrijkse School (OS) in de economie een toename van de geldhoeveelheid[1]. De OS heeft een volstrekt andere visie op inflatie en haar gevolgen dan in de meeste leerboeken gebruikelijk is: daar omschrijft men inflatie doorgaans als prijsstijgingen. In veel boeken noemt men de toenemende geldhoeveelheid vaak zijdelings als oorzaak hiervan en/of geeft men andere verklaringen, die de OS echter onjuist of onvoldoende vindt. Voor de OS geldt onverkort: inflatie is de toename van de geldhoeveelheid, prijsstijgingen zijn daarvan een gevolg.

Ook wijkt de OS af van de monetaristen, die stellen dat de toename van de geldhoeveelheid, “inflatie veroorzaakt”; de OS noemt die toename zélf inflatie.[2] Ludwig von Mises noemt de veelgebruikte naamsverwisseling "inflatie = prijsstijgingen" een truc, een semantic confusion (semantische verwarring). De gevolgen van inflatie noemt men nu zelf inflatie, de oorzaak wordt omzeild. De “technological confusion” (technologische verwarring) die hieruit voortkomt is dat de centrale banken stabiele prijzen zeggen na te streven, maar toch doorgaan met geldschepping en zo falen in hun taak. Doordat niemand nog praat over de geldtoename, wordt die ook niet bestreden. Banken en overheden worden als handhavers van stabiele prijzen gezien, maar veroorzaken feitelijk juist hogere.[3]

Geldgroei

Mensen maken geld bij in diverse vormen;[4] naast munten en bankbiljetten ook door middel van consumptieve kredieten, hypotheken, deposito’s, krediet op rekeningen en fractioneel bankieren. Ook staatsleningen vallen hieronder, wanneer de centrale banken die opkopen, de kwantitatieve versoepeling: overheden verkopen hun staatsleningen of schuldpapieren aan banken, die deposito’s uit het niets creëren of de papieren aan de centrale bank verkopen, die de banken in cash terugbetalen. In beide gevallen wordt geld bijgemaakt.[5] Geld, zelf ook een goed, wordt overvloediger ten opzichte van alle andere goederen, zolang de productie daarvan niet evenredig meestijgt. Bovendien gaat kredietverlening per definitie vooraf aan productie en consumptie. Inflatie veroorzaakt dat de in geld uitgedrukte prijzen stijgen en de koopkracht van de munteenheid zo daalt. Men moet meer geld betalen voor een product en krijgt minder waar voor hetzelfde geldbedrag. Prijsstijgingen zijn dus op zichzelf geen inflatie, maar zijn een gevolg ervan, feitelijk een symptoom van geldschepping. Het gaat om algemene prijsstijgingen: tegenover de prijsstijging van één product, staat geen evenredige prijsdaling van een of meer andere producten. Bij een vaste, onveranderlijke geldhoeveelheid is zo´n evenwicht er wel. De essentie van inflatie is volgens de Oostenrijkse School dus dat de geldhoeveelheid door menselijk handelen wordt vergroot en dat prijsstijgingen hiervan een gevolg zijn.[6]

Inflatie vindt plaats binnen zogeheten ”fiat-geldstelsels”[7], die sinds een aantal decennia overal ter wereld, als wettig betaalmiddel. Murray Rothbard wijst het privilege op geldcreatie, bij door overheden ingestelde centrale banken, als schuldige aan.[8] Jörg Guido Hülsmann stelt dat tussen geldwetgeving en fiatgeld een direct verband bestaat. Mensen kiezen niet uit zichzelf voor fiatgeld dat geen eigen, niet-monetaire, gebruikswaarde heeft; goud is om diverse redenen de natuurlijke standaard.[9] Een monetaire standaard als goud is nergens nog officieel in gebruik. Zo ontbreekt een onderliggende dekking, waarin het geld is gedefinieerd, waartegen het altijd inwisselbaar is en die geld tot een nagenoeg vaste hoeveelheid beperkt.

De praktische werking en consequenties van inflatie

Inflatie en haar gevolgen zijn te demonstreren met een heel eenvoudig voorbeeld. Een bakker bakt tien broden en verkoopt ze voor vijf euro.[10] Voor deze vijf euro koopt hij levensmiddelen in de supermarkt. Voor die aanschaf heeft hij dus eerst zijn broden gebakken. Het geld is gedekt door de eerlijke productie van de bakker, oftewel: het ene nuttige product is uitgewisseld tegen het andere, via geld. Stel nu dat een valsemunter opduikt, die niks produceert, maar alleen vijf euro bijmaakt. De kosten van geld maken zijn verwaarloosbaar, vergeleken met de erop gedrukte waarde, die bovendien eindeloos kan worden verhoogd. Papiergeld in combinatie met wetgeving is de directe en veel snellere opvolger van de vroegere muntvervalsingen.[11] Met dit nieuwe geld koopt hij de levensmiddelen voordat de bakker ze kan kopen, eventueel biedt hij zelfs meer geld dan de bakker. Zijn valsemunterij bestaat uit het “ruilen” van niets (hij heeft niks geproduceerd) tegen producten ter waarde van vijf euro bij de oude geldhoeveelheid. De valsemunter consumeert, zonder eigen productie van nuttige goederen of diensten. Hij heeft wel de geldhoeveelheid vergroot, waardoor hij producten kon kopen ten koste van een ander, die wel bijdroeg aan de welvaart. Hij heeft koopkracht verkregen op kosten van de andere geldbezitters. Hieruit volgt dat inflatie niets anders is dan de verplaatsing van welvaart van productieve mensen naar niet-productieven.

Inflatie bestaat dus uit twee processen: (1) vergroting van de geldhoeveelheid, met hogere prijzen en dalende koopkracht tot gevolg en (2) herdistributie van welvaart richting de inflatiemakers. Inflatie is een geldrace: de verliezers van deze race zijn de genoemde categorieën late ontvangers, de winnaars zijn de eerste ontvangers.[12] De gevolgen zijn hogere prijzen, uithollende muntwaarde en onteigening van late ontvangers en spaarders door de valsemunters en vroege ontvangers. Zo worden consumptie en schulden maken aangemoedigd, ten koste van hard werken, spaarzaamheid en innovatieve investeringen die juist de goederenhoeveelheid en daarmee de welvaart vergroten. Stijgende prijzen moedigen mensen aan tot snelle consumptie, omdat ze bang zijn voor op termijn onbetaalbare producten, of het afsluiten van leningen of hypotheken doordat producten al onbetaalbaar zijn, zoals huizen en auto’s.[13] Politieke lobbygroepen als aannemers, aan de politiek gelieerde bedrijven en vakbonden, profiteren wel, omdat zij veelal het nieuwe geld ontvangen en hun inkomens zo, ten koste van anderen, sneller stijgen dan de prijstoename. Er is bij inflatie sprake van een rimpeleffect, een verborgen belasting en herverdeling van welvaart.[14]

Verdubbeling van de geldhoeveelheid ineens en voor iedereen, heeft hoogstens verdubbeling van de prijzen en dus globaal een halvering van de koopkracht tot gevolg zonder verdere gevolgen, maar de gangbare, sluipende inflatie betekent wél redistributie van geld en goederen. Valsemunterij is een proces dat zich door de hele economie verspreidt. Door onbegrip over geld en bankieren, blijft dit voor veel mensen verborgen. Hogere prijzen, feitelijk slechts het symptoom, worden door publiek, maar ook door de veroorzakers, toegeschreven aan kapitalisten, speculanten of hebzuchtige kopers, niet aan de valsemunterij of inflatie van de geldhoeveelheid.[15]

De prijzen stijgen en de koopkracht daalt door inflatie, waaruit blijkt dat vergroting van de geldhoeveelheid deze verarming veroorzaakt. Als bij inflatie de prijzen per saldo nagenoeg gelijk blijven, doordat burgers meer sparen dan uitgeven -grotere vraag naar geld dan naar goederen-, treedt dit negatieve effect ook op. Thans stijgen de prijzen in de VS en de eurozone, ondanks de massale geldschepping in het kader van “stimuleringsplannen”, nauwelijks of nemen zelfs licht af. Het nieuwe geld dat overheden en centrale banken in de economie pompen, wordt gespaard en gebruikt voor aflossing; dan wel is het saldo van nieuw geld en aflossing elders in de economie, ongeveer nul. Dit pleit niet per se voor geldschepping: een prijs is symptoom voor onderliggende verschijnselen en de negatieve werking van inflatie blijft bestaan. En de prijzen blijven kunstmatig hoog ten opzichte van de werkelijke markttoestand. Bij door goud gedekt geld of bij een goed als ruilmiddel, treedt deze cyclus niet op: meer aanbod en een dalende ruilwaarde daarvan betekent slechts dat het als ruilmiddel vanzelf wordt vervangen door iets anders. Het probleem is er alleen bij fiatgeld waarbij iets voor niets wordt geruild. Bij gedekt geld vindt nog steeds uitwisseling van nuttige goederen plaats.[16]

De hogere prijzen zijn een bewijs van het bestaan van non-productieve consumptie door gratis geld. Dit laat het kwalijke van inflatie zien. Economen en beleidsmakers kijken doorgaans alleen naar de stijgende prijzen en zo blijft het ontstaan van genoemde verschijnselen als de bevoordeling van bepaalde groepen mensen en het achterblijven van economische groei door uitholling van de welvaart onverklaard en onopgelost. Door inflatie wordt productie namelijk ontmoedigd: producenten houden minder investeringsmiddelen over doordat de koopkracht van spaargeld (basis van investeringen) wordt uitgehold.[17] In het algemeen profiteren debiteuren van inflatie, doordat hun schulden relatief dalen. Crediteuren, die tegen oude waarde een product hebben geleverd, hebben nadeel. Maar mensen met loon, pensioen of uitkering zijn evenzeer juist crediteuren; ondernemers, verzekeraars en uitkeringsinstanties de debiteuren.[18] Inflatie is dus geen natuurverschijsel waartegen de mens machteloos strijdt, al lijken bankfunctionarissen dit wel zo voor te stellen.[19] Prijscontroles en inflatiebeperking beogen de gevolgen van inflatie te bestrijden, maar negeren de oorzaak.

De prijzen stijgen niet allemaal tegelijkertijd, maar achter elkaar, in een golfbeweging; de volgorde is afhankelijk van wie het bijgemaakte geld als eerste uitgeeft en waaraan.[20] Dit gegeven inzien, versterkt het begrip van de gevolgen van inflatie. Een gevolg van dit prijseffect is de aanpassing van de productie en allocatie als het nieuwe geld in bepaalde sectoren wordt uitgegeven, iets wat in economisch moeilijke tijden het herstel nog bemoeilijkt. Hele bedrijfstakken raken afhankelijk van de geldgroei en verdwijnen bij het stoppen ervan, wanneer het vertrouwen in de munt (feitelijk de geldgroei) bij burgers, banken en bedrijven afbrokkelt. De huidige kredietcrisis en recessie is hiervan uiting; de ingestorte bouwwereld en huizenmarkt zijn expliciete voorbeelden.

Nog een effect van inflatie is de verstoring van economische calculatie: door de variabele stijgingen kunnen ondernemers moeilijk inschatten welke ontwikkelingen tijdelijk of permanent zijn en wat de werkelijke consumentenvraag en kosten zijn. Bijvoorbeeld: nieuwe machines kosten door inflatie meer dan de bestaande en afschrijvingen zullen daarom structureel te laag zijn, met onder meer te hoge winstboeking als gevolg.[21]

In vroeger eeuwen was expansie van de munteenheid een veelvoorkomende, inflatoire praktijk. Koningen dwongen hun onderdanen tot het afgeven van hun gouden of zilveren munten en zij kregen er munten met een lager goudgehalte voor terug. De resten goud of zilver hield de koning om zijn schulden mee te betalen en bezit te verwerven. Dit deed de prijzen stijgen (meer munten voor één goed nodig, het edelmetaalgehalte daalde immers) en de koning paste zo het “iets voor niets” principe toe. Merk op dat de koning extra inkomen verwierf (door diefstal) en de hogere prijzen wel kon betalen. De bevolking werd juist armer en leed daarbij onder de hogere prijzen. Het wettelijk monopolie maakt dit mogelijk.[22] Welvaartsproducenten worden armer, door de vergrote geldhoeveelheid, die de vraag vergroot, bij een gelijkblijvend goederenaanbod. De valsemunters en de vroege ontvangers hebben voordeel omdat zij goederen kunnen wegkapen, late ontvangers betalen alleen hogere prijzen en worden bij niet-meestijgend inkomen, zoals pensioenen, lijfrentes of rentes, feitelijk beroofd van geld en daarmee eigendom, maar ook van keuzevrijheid. De huizenmarkt is een voorbeeld: starters kunnen nauwelijks een huis betalen, maar de kopers van jaren geleden tegen lagere prijzen hebben daar geen last van en maken zelfs winst als zij verkopen. Ook lijden zij niet onder de actuele prijsdalingen.

Fractional-reserve banking

Inflatie geschiedt onder meer door de praktijk van fractional-reserve banking, ook wel te vertalen als ongedekte geldschepping. Dit houdt in dat een bank een veelvoud van het geld op (spaar)rekeningen, uitleent. Het tegenovergestelde hiervan is de 100% dekking, zoals bijvoorbeeld bij de vroegere Amsterdamsche Wisselbank het geval was. Dit geld scheppen gebeurt door bovenop het geld van daadwerkelijke spaarders of aandeelhouders, nieuwe deposito’s te creëren en uit te lenen. Leners hiervan hebben daarmee ook een claim bij de bank, zonder dat daar fysiek spaargeld tegenover staat. Er bestaan dus twee soorten deposito’s: (1) die van spaarders en anderen die geld bij de bank brengen en (2) daarvan afgeleide deposito’s die worden uitgeleend. Beide geven een recht van de houder op het geld; de eerste bestaat uit fysiek geld, de tweede uit “thin air”, feitelijk uit niets.[23] Wel houden banken de plicht, op verzoek alle geld op rekeningen aan de eigenaren uit te keren. Het aldus gecreëerde en uitgeleende geld kunnen de leners ook weer op een rekening zetten, waarna het de basis vormt voor nieuwe leningen. Dit opvragen gebeurt in praktijk echter zelden of nooit, daarom zijn deze lucratieve praktijken ontstaan. In girale vorm gaat deze geldschepping veel grootschaliger en sneller dan bij fysiek geld.[24]

Door fractional-reserve banking wordt de geldhoeveelheid een veelvoud van wat centrale banken aan fysiek geld maken en wat private banken bij hen lenen. Deze geldschepping leidt tot een hoogconjunctuur in investeringen en consumptie, bijvoorbeeld op de aandelenmarkt en in de vastgoedsector. Aan de aandelenbubbel (1994-1999) en de huizenbubbel (1999-2007) gingen sterk verlaagde rentes vooraf, waardoor sparen minder aantrekkelijk werd en lenen juist voordelig. Tegelijk moedigde de kredietexpansie het speculeren op beurs en, na het klappen van de aandelenbubbel in 2000, in de huizenmarkt aan.[25] Deze hoogconjunctuur is niet inherent aan de vrije markt, maar aan de geldschepping onder een (collectief) fiatgeldstelsel. Onder een (goud)standaard op een vrije geldmarkt zou de cyclus zich niet voordoen, doordat economische werking het bankenstelsel automatisch aan banden zou leggen. Thans doen zich de problemen voor van misinvesteringen (die onhoudbaar blijken bij de onvermijdelijke neergang van de hoogconjunctuur, zoals in de “dotcoms”)[26] en overconsumptie (mensen dachten zichzelf rijk door hun aandelenkoersen en overwaarde op hun huis, wat tot grote consumptie leidde), welke zijn toe te rekenen aan de geldcreatie en niet aan de investeringen van louter spaargeld. Tegenover de zeepbellen in aandelen en vastgoed, stond nergens anders ter wereld een dalende consumptie die het evenwicht herstelde. Bij een vaste geldhoeveelheid zou dat wel het geval zijn geweest.[27]. Die consumptie is echter gedoemd in te storten door de op termijn onvermijdelijk vertragende geldschepping: het vertrouwen in de speculatieve economie heeft zijn grenzen. Ook in een situatie van deflatie (meer vraag naar geld dan naar andere goederen, met dalende prijzen tot gevolg), doen de kwalijke effecten van geldschepping zich voor, ook als de prijzen per saldo erdoor niet stijgen. Dit is een actuele situatie, met alle stimuleringsplannen en desondanks veelal dalende prijzen.[28]. Fractional-reserve banking is bij uitstek een fenomeen dat onder het bestel van wettelijke betaalmiddelen mogelijk is. Er zit door het bankmonopolie feitelijk geen rem op de geldcreatie.[29] De Wet van Gresham zou op een vrije geldmarkt met een goudstandaard, het fiatgeld beperken of onmogelijk maken: concurrerende banken wisselen de bijgemaakte en daarmee overgewaardeerde biljetten bij de inflaterende bank in voor goud, die raakt zo zijn monetaire basis kwijt en faillissement volgt spoedig. Gresham voorkomt zo juist inflatie en alle verstorende effecten van dien. Fractional-reserve banking wordt als een vorm van fraude gezien, omdat banken het spaargeld van één rechtmatige eigenaar feitelijk aan meerdere mensen beloven of in elk geval aan eigenaar en bank zelf. De bank creeërt namelijk meerdere claims op hetzelfde geld, meerdere eigendomsrechten op hetzelfde en onvergrote bezit. Beide worden echter wel “geld” genoemd. Dit heet ook wel “money out of thin air”.[30]. Fractional-reserve banking leidt niet tot grotere welvaart, zoals nogal eens wordt gedacht: met geldschepping wordt alleen kunstmatige, niet-blijvende welvaart gecreeërd.[31]. Zowel de verplaatsing van welvaart als het gegeven dat armoede niet via de geldpers kan worden uitgeroeid, maar alleen via productiviteit en besparingen, logenstraffen dit standpunt.

Economische gevolgen van inflatie

Behalve stijgende prijzen heeft inflatie ook het effect dat mensen en bedrijven, die wel van het nieuwe geld profiteren, zich rijk denken. Feitelijk creëert inflatie slechts een kunstmatige cyclus of boom (spreek uit: “boem”) in lonen én prijzen die de koopkracht aantast en die gedoemd is ten onder te gaan. Een dekking als goud of zelfs inwisselbare papieren claims op goud, hebben deze uitwerking niet, omdat daarbij steeds waardevolle goederen worden uitgewisseld. Cycli komen altijd door ongedekt fiatgeld.[32] Dit staat haaks op échte welvaartsgroei door investeringen in kapitaalgoederen. Lonen en productie stijgen niet door vakbondseisen, maar door meer en betere kapitaalgoederen en een beter geschoolde beroepsbevolking. Loonstijgingen zonder economische grond leiden slechts tot werkloosheid of duurdere producten, tot minder verkopen voor een ondernemer en inkrimping of failissement.[33] Zo'n conjunctuurcyclus werkt als volgt:

- Kredietexpansie en andere vormen van inflatie geven de indruk dat de rijkdom is toegenomen en voorheen onmogelijk geachte projecten komen nu wel van de grond;

- De vraag naar grondstoffen en arbeid neemt toe, lonen en prijzen stijgen, de boom is gecreëerd;

- Te hoge nominale lonen die op de vrije markt tot werkloosheid leiden, zijn nu wel mogelijk; werklozen kunnen aan de slag;

- De reële lonen dalen echter door de prijsstijgingen die bij deze inflatie horen en werkloosheid wordt op deze manier slechts opgelost door deze koopkrachtdaling;

- Vakbonden eisen meer loon en de dreigende nieuwe werkloosheid kan alleen via nog meer inflatie worden bestreden. Weer actueel is de politiek van stimulering van de werkgelegenheid (een streven naar "volledige werkgelegenheid"). Maar mensen aan het werk helpen is één ding, of zij productief zijn, iets anders. Deze politiek van geldcreatie-voor-banen is bij uitstek en in versnellend tempo inflatoir.[34] Dit kan ook voorafgaan aan de cyclus en deze uitlokken als overheden via inflatie de werkloosheid door lonen die boven het marktniveau liggen, willen bestrijden.

Sparen mensen weer meer of lenen ze minder, doordat de centrale banken de rente verhogen en krediet duurder wordt, dan daalt de consumptie en treedt de liquidatiefase van de conjunctuurcyclus in werking. Veel bedrijven, ontstaan en gegroeid op grond van verwachte blijvende geldgroei, krimpen in of gaan failliet. Deze situatie en de onzekerheid die ermee gepaard gaat, leiden tot meer besparingen bij het publiek en daarmee tot versterking van de neergang. Alleen al het verminderen van de geldgroei tast bedrijfstakken aan en stort de economie in een recessie, feitelijk een noodzakelijke correctie. De basis van zo’n crisis lag bij de inflatie, niet bij de vermindering van de bestedingen. In het uiterste geval leidt inflatie tot de ineenstorting van de munt, zoals gebeurde met de Amerikaanse Continental currency in 1781, de Assignat in Frankrijk in 1796, de Duitse Mark in 1923 en recent met de Zimbabwaanse dollar. Dit fenomeen van inflatoire groei en crisis wordt een “boom-bust cycle”, conjunctuurgolf of conjunctuurcyclus genoemd.[35]

Misvattingen

De Oostenrijkse School stelt dat er rondom inflatie veel spraakverwarring en een groot aantal dwalingen heersen. Die komen voort uit onbegrip en onkunde over het verschijnsel, dat zo mede in stand wordt gehouden. Enkele voorbeelden.

1) Tegenwoordig worden abusievelijk prijsstijgingen zelf inflatie genoemd, dat wil zeggen een stijging van het algemeen prijspeil of wat men noemt prijsinflatie. Zo worden oorzaak en (een) gevolg door elkaar gehaald en wordt het bestrijden en voorkomen van die prijsstijgingen, maar ook inflatie zelf, de geldschepping, onmogelijk. Er is namelijk geen term meer over die de oorzaak van die prijsstijgingen aanduidt, de geldtoename. Von Mises schreef: "Deze begripsverwarring werkt naar twee kanten funest: omdat er geen term meer voor is, spreekt men er niet over en wordt zij niet bestreden. Tegelijk gebruikt men de term inflatie verkeerd en bestrijdt men bijgevolg het verkeerde: het symptoom, de prijsstijgingen dus, en niet de oorzaak. De "inflatiepolitiek" van het streven naar enkele procenten prijsstijging per jaar, zoals regeringen vaak voeren, is eigenlijk een belasting, die alleen niet aan het publiek wordt meegedeeld. De onwetendheid van het grote publiek maakt deze feitelijke verdoezeling mogelijk. Door alleen de gevolgen (hogere prijzen) en niet de oorzaak (geldcreatie) te benadrukken, omzeilen beleidsmakers kritiek en blijft de situatie voortbestaan. Bedrijven en handelaren krijgen soms de schuld van de hogere prijzen, terwijl zij slechts reageren op de grotere vraag door de geldschepping. Deze dwaling is ontstaan met het verdwijnen van de goudstandaard en daarmee het inzicht in wat inflatie is. Vroeger werd inflatie wel correct gedefinieerd als de toename van geld en kredieten."[36]

2) Vaak onderscheidt men in de economie twee soorten inflatie, waarmee dan prijsstijgingen worden bedoeld:

a. Kosteninflatie, waarbij producenten hun hogere (loon)kosten in de prijzen doorberekenen om hun winst op peil te houden; b. Bestedingsinflatie, de stijgende vraag van klanten bij een toch al volledig bezette productiecapaciteit.

De OS oordeelt echter dat beide soorten een gevolg zijn van inflatie (geldtoename) en dat bij de nadruk op deze gevolgen, die oorzaak over het hoofd wordt gezien. De tweedeling is aldus weer beschrijvend en niet verklarend. Bij een gelijkblijvende geldhoeveelheid, verkopen bedrijven met duurdere producten simpelweg minder, dan wel neemt de vraag naar andere producten af, waardoor de prijzen daarvan juist dalen. Tevens ontbreekt dan een monetaire noodzaak voor prijsverhogingen. Klanten die bij fabrikant X méér besteden, kopen bij Y minder. Geld geeft men immers maar eenmaal uit en per saldo is er dan geen prijsstijging. Dit geldt ook voor geïmporteerde inflatie, waarbij producten in het land van herkomst duurder zijn geworden. Bij een geldtoename echter, kan men zowel bij X als bij Y meer bestellen. Individueel kan dit door bijvoorbeeld een consumptief krediet of een hypotheek af te sluiten, die de geldhoeveelheid vergroten en meer bestedingsruimte geven. Dit leidt tot een significant grotere geldhoeveelheid en dito effectieve vraag, met hogere prijzen voor zowel fabrikanten als consumenten tot gevolg. De productie kan weliswaar stijgen door de grotere vraag, maar het nieuwe geld gaat hieraan vooraf en zo stijgen de prijzen. Hierdoor moeten bedrijven en individuen vaak juist weer meer lenen, met een spiraal tot gevolg. De ontwikkelingen op de huizenmarkt zijn hiervan een voorbeeld.

3) Goederenschaarste staat geheel los van een toename van de geldhoeveelheid en de prijsstijgingen als gevolg daarvan. Zelfs in het Duitsland van 1923 hielden officials en miljoenen burgers nog vol dat een goederentekort (en niet de absurde geldfabricage) de extreme prijsstijgingen van honderden miljarden procenten veroorzaakte. Terwijl goederen feitelijk zelfs nog goedkoper waren dan in sommige anderen landen.[37] Actueel voorbeeld hiervan is de gedachte dat de Nederlandse huizenprijzen niet sterk zullen dalen door het “fysieke woningtekort”. Dit tekort kan echter deels een kunstmatig vraagoverschot zijn ten opzichte van het huizenaanbod, door de relatief eenvoudige beschikbaarheid van geldscheppende hypotheken en kredieten, tot een veelvoud van de inkomens.

4) Hogere rente wordt als kostenpost aangezien en zou daarmee inflatoir zijn. Maar deze hogere kosten worden gewoon doorberekend en zouden bij een gelijke geldhoeveelheid tot lagere verkopen leiden, dan wel tot lagere prijzen elders als daar de verkopen dalen. Hogere rente verklaart op zich dus geen algemene prijsstijgingen.

5) Inflatie is nodig om de werkloosheid te bestrijden. Het doel is, de bestedingen aan te jagen en daarmee de productie en de werkgelegenheid. De grote angst is permanente werkloosheid onder grote groepen, met het onuitgesproken gevaar van politieke instabiliteit. Denk hierbij aan het oprichten van eigen politieke partijen met een economisch programma, die de zittende bedreigen, of zelfs het ontstaan van maatschappelijke onrust en een revolutie. In een land als China speelt dit een rol. Economisch is dit echter onhaalbaar; niet volledige werkgelegenheid, maar volledige productie is een rationeel streven. In dat laatste geval is de werkgelegenheid namelijk ook volledig, althans optimaal, terwijl bij algehele werkgelegenheid de productie niet optimaal hoeft te zijn. Bij slavernij en verplichte (dwang)arbeid is er immers wel volledige werkgelegenheid, maar toch hoeft de productiecapaciteit niet volledig te worden benut en veel publieke investeringen in wegen, spoorwegen en bruggen zijn zelfs onrendabel. Dit leidt tot economische schade elders in de samenleving.[38]

Werkloosheid heeft bovendien andere oorzaken dan een geldtekort, zoals buitensporige looneisen, minimumloonwetgeving (die jongeren en ongeschoolden van de werkvloer houdt), het nog niet aangepast hebben van lonen en prijzen aan de veranderende economische realiteit (zoals het klappen van een inflatoire vraagbubbel) of ruime sociale voorzieningen.[39] Uit dit alles volgt dat het stimuleren van de economie door geldschepping, niet kan: stimulans brengt verdere disbalans in productie en werkgelegenheid.[40] Volledige werkgelegenheid impliceert bovendien geen volledige productie en evengoed zelfs inefficiëntie: tewerkgestelden via geldcreatie (banenplannen) kunnen heel goed improductief zijn, door niet in marktvraag te voorzien en de goederenhoeveelheid niet te vergroten. Daarom is stimulering van de werkgelegenheid via inflatie, economisch onjuist. Volledige productie impliceert wel de hoogst haalbare werkgelegenheid. Productie zou een rationeel verdedigbaar (beleids)doel zijn, werkgelegenheid is dan slechts middel.

Stimuleren van de werkgelegenheid

Thans beogen overheden wereldwijd via geldcreatie de economie en de werkgelegenheid te stimuleren, soms met volledige werkgelegenheid als ideaal. De Oostenrijkse School is ook hier kritisch over: oorzaak en gevolg worden volgens haar andermaal omgedraaid of genegeerd. Uit de conjunctuurcyclus blijkt dat het boven marktniveau (arbeidsproductiviteit) plaatsen van de lonen tot werkloosheid leidt, die men dan met inflatie wil bestrijden. Inflatie maakt weliswaar de te hoge lonen mogelijk, maar alleen als zij continu doorgaat, met alle verwoestende effecten en een noodzakelijk einde van de cyclus van dien. Inflatie vormt een cyclus op zichzelf: overheidsingrepen worden weer via inflatoire geldpolitiek bestreden, hetgeen de cyclus juist verergert. Op een volledig vrije arbeidsmarkt, zonder minimumloonwetgeving of immigratiebeperkingen (die werkloosheid resp. arbeidsschaarste creëren, waarvan "het kapitalisme" de schuld krijgt en die looneisen door vakbonden mogelijk maken), die een markt van vraag en aanbod is als alle andere, neigen de lonen naar volledige werkgelegenheid. De lonen zijn dan namelijk in overeenstemming met de arbeidsproductiviteit van de werknemer; werkloosheid door wetgeving en vakbondseisen die arbeid te duur maken, komt dan niet voor. Onderbetaalde werknemers zullen worden weggekocht door beter betalende werkgevers, overbetaalde werknemers daarentegen leiden tot verliezen voor de werkgever door minder verkopen en winst. De markt zal dit snel afstraffen en voor nieuw evenwicht zorgen, bijvoorbeeld door loonverlagingen of ontslagen. Hoe dan ook is de werkgelegenheid optimaal en overheidsingrijpen overbodig. De "volledige werkgelegenheid" betekent volgens de Oostenrijkse School het bestrijden van het werkloosheidsprobleem met het middel dat het probleem zelf veroorzaakte: inflatie.

De productiviteit van deze door inflatie gecreëerde banen is dubieus. Feitelijk is steeds meer inflatie vereist om zulk werk overeind te houden: alleen als de prijzen meer blijven stijgen dan trendmatig verwacht, kunnen winsten en werkgelegenheid in stand blijven.[41] Het enige economische juiste streven is niet die naar volledige werkgelegenheid, maar naar volledige productie, met werkgelegenheid als middel voor dit doel. Volledige werkgelegenheid kan bestaan zonder volledige productie: slavernij en gevangenschap leveren voor iedereen werk, maar geen optimale productie, als dwangarbeiders voor improductief of onrendabel werk worden ingezet. Maar volledige productie heeft altijd volledige (dat wil zeggen: optimaal rendabele) werkgelegenheid als bijproduct.[42] Politici en lobbygroepen draaien dit echter om. Meer productie betekent ook meer werk voor iedereen en geeft de hoogste garantie tegen werkloosheid. Het aan het werk zetten of houden van mensen door middel van inflatie, optimaliseert de productie niet, vernietigt elders productiviteit en kapitaal en is daarom economisch schadelijk.

Prikkel tot inflatie

Fiatgeld geeft overheden en banken de mogelijkheid, nagenoeg ongelimiteerd geld en kredieten te (laten) produceren, te lenen of uit te lenen. Geldschepping, inflatie dus, is bij uitstek politiek ingegeven en door de ermee samenhangende belangen van politici en bevoordeelde belangengroepen zo moeilijk te stoppen[43]. Er zijn simpelweg mensen die profiteren van inflatie[44]. Bij uitputting van de hogere inkomens, door hun geringe aantal een makkelijke prooi in een democratie, kiezen overheden inflatie als indirecte belasting om aan hun grote financiële wensen te voldoen. De grote massa van lagere inkomens bespaart men liever impopulaire en wél direct zichtbare belastingen[45].En staatsleningen op basis van geldcreatie, dalen in waarde door geldtoename en worden eenvoudiger af te lossen, maar ook uit te breiden. Een staatslening die geheel op de kapitaalmarkt wordt gefinancierd en zo bestaand geld aantrekt, vormt geen inflatie[46]. Staatsleningen via geldschepping zijn wel een vorm van belasting: de bedragen voor rente en aflossing later via de belastingen worden geïnd.

Oorlogen worden meestal gefinancierd met bijgemaakt geld en zijn dan inflatoir. Voorbeelden zijn de Napoleontische oorlogen van Groot-Brittannië, de Amerikaanse Burgeroorlog[47], de Eerste en Tweede Wereldoorlog en de Koreaanse oorlog. Ook Duitslands herstelbetalingen, tijdens de Weimarrepubliek, kwamen van de geldpers, wat tot de beruchte prijstijgingen leidde. Dit gold eveneens voor de Amerikaanse politiek van de Great Society in de jaren zestig en de Vietnamoorlog.

Rol van de centrale banken bij inflatie

De verantwoordelijkheid voor inflatie en de daaruit voortkomende prijstijgingen, ligt bij overheden, bij de door overheden ingestelde centrale banken en in hun kielzog de private banken. Binnen de eurozone zijn er de Europese Centrale Bank en de nationale centrale banken als De Nederlandsche bank, in de Verenigde Staten is er de Federal Reserve[48]. Aan deze instellingen is wettelijk de gelduitgifte toegekend en zij bepalen dus de geldhoeveelheid. De Grondwet zegt in art. 106: De wet regelt het geldstelsel. Hieraan wordt in de Muntwet uitvoering gegeven. Het EG-Verdrag bepaalt in art. 105: Het hoofddoel van het ESCB is het handhaven van prijsstabiliteit, en in art. 106: De ECB heeft het alleenrecht machtiging te geven tot de uitgifte van bankbiljetten binnen de Gemeenschap. Het Europees Stelsel van Centrale Banken (ESCB) bestaat uit de ECB en 27 nationale centrale banken. De Nederlandsche Bank heeft zitting in de Raad van Bestuur van de ECB. Alleen zijn biljetten zijn wettig betaalmiddel. Centrale banken hebben stabiele prijzen als doelstelling[49], waarbij prijsstijgingen van “net iets minder dan 2% per jaar“[50] worden nagestreefd. De centrale banken lijken niet altijd even helder over inflatie of omzeilen de rol van hun geldschepping als oorzaak van prijsstijgingen.

Op de website van DNB staat bijvoorbeeld:

- De kern van het monetaire beleid is prijsstabiliteit. Prijzen die niet te snel stijgen (inflatie) of dalen (deflatie) zorgen ervoor dat de koopkracht zoveel mogelijk behouden blijft.[51]

- ...

- Hoewel de Raad van Bestuur geen directe invloed heeft op stijgende prijzen hebben zij wel een instrument om de inflatie indirect te beïnvloeden. Dat is de rente. De rente werkt als het gas- en rempedaal van de economie.

DNB definieert inflatie expliciet als (te snelle) prijstijgingen, die men wil voorkomen. Tegelijk beweert DNB “geen directe invloed” op stijgende prijzen te hebben, maar indirect wel op de inflatie – waaronder men toch prijsstijgingen verstaat. DNB gebruikt de begrippen door elkaar en omzeilt inflatie als zijnde de groeiende geldhoeveelheid.

De volgende passage bevat iets soortgelijks:

- Snel stijgende prijzen leiden tot uitholling van de koopkracht. Mensen zullen hogere lonen eisen. Bedrijven zullen deze hogere lonen op hun beurt doorberekenen in de prijs van hun producten. Dit leidt tot een spiraal waarin lonen en prijzen elkaar opdrijven en waarbij ook de rente zal stijgen. In een klimaat waarin alle goederen en diensten sterk in prijs stijgen hebben consumenten en bedrijven geen houvast om verantwoorde economische beslissingen te nemen. Prijsstabiliteit biedt consumenten en investeerders zekerheid en vertrouwen. Dit draagt bij aan een duurzame economische groei. Het beleid van de Europese Centrale Bank (ECB) richt zich daarom op het handhaven van prijsstabiliteit.

Zoals DNB het schetst is inflatie wat koopkracht betreft een non-probleem. Met stijgende prijzen én lonen blijft die namelijk op peil. Ook de loon-prijsspiraal is een symptoom; DNB verklaart niet waardoor de prijzen stijgen en werknemers hogere lonen vragen. Maar het voorbeeld met de bakker en de valsemunter laat het échte probleem van geldschepping zien: uitholling van de welvaart doordat goederen zich van productieven naar niet-productieven verplaatsen. Hogere prijzen zijn de uiting van deze misallocatie[52]. DNB, overige nationale centrale banken, ECB en Fed veroorzaken met hun geldschepping deze misallocatie en willen slechts het symptoom, hogere prijzen, beteugelen. Zij omzeilen hun rol als geldscheppers en presenteren zich als bewaarder van het publieke vertrouwen[53]. Uiteindelijk als de prijsinflatie te hoog wordt zal een centrale bank wel de rentetarieven verhogen om zodoende de geldcreatie te ontmoedigen.

Dat economen, politici en beleidsmakers toch de algemeen stijgende prijzen als inflatie zien, terwijl zij slechts symptoom zijn, leidt tot talrijke misvattingen over de oorzaken van die hogere prijzen. Stijgende grondstoffenprijzen, vooral van olie, ziet men als aanjagers van (prijs)inflatie[54]. Echter, duurdere grondstoffen leiden bij een vaste geldhoeveelheid tot hogere uitgaven aan bepaalde producten, maar ook tot afnemende bestedingen aan andere producten en dalende prijzen daarvan. Hetzelfde bedrag is uitgegeven, alleen in gewijzigd patroon. Hogere grondstoffenprijzen veroorzaken geen algemene prijsstijgingen, maar zijn er zelf uiting van; de oorzaak is ook hier de geldgroei.

Dat inflatieverwachtingen ook inflatie (men bedoelt dan: hogere prijzen) veroorzaken, is een misvatting. Hogere prijzen zonder geldtoename bij de consument, leiden simpelweg tot lagere verkopen van de duurder geworden producten of tot het goedkoper worden van andere producten. De bestedingen blijven ook hier per saldo gelijk. Bovendien kunnen ook stabiele inflatieverwachtingen niet de effecten ongedaan maken die inflatie in de realiteit heeft[55].

Meerdere auteurs zijn de verwarring bij officials opgevallen. Frank Shostak[56] noemt een reeks uitspraken en waarschuwingen van de Fed, die de invloed op de geldhoeveelheid en daarmee de prijsvorming miskent, alsook de schuld van bij inflatieverwachtingen van het publiek legt. Inflatie wordt gezien als een soort van natuurfenomeen. De Fed heeft als doortastende “inflatiebestrijder”de taak het gevaar te bezweren en publieke vertrouwen in de dollar te herwinnen en te handhaven. Dit zelfbeeld en de kijk op inflatie, zijn volledig onjuist. Centrale banken hebben juist het wapen in handen om inflatie en prijsstijgingen te stoppen en te voorkomen: het stilzetten van de geldpers[57].

Ook leggen zij ten onrechte de nadruk nogal op inflatieverwachtingen, die zij willen temperen. Hierbij wordt in het bijzonder een hogere olieprijs als zondebok gebruikt. Zonder geldcreatie kunnen verwachtingen nooit tot hogere prijzen leiden: het geld is op zeker moment uitgegeven en de prijzen gaan weer dalen.

Het “stabiliseren van het prijspeil” via inflatie, feitelijk het voorkomen van prijsdalingen door innovaties, hindert de vooruitgang: de natuurlijke tendens tot productiestijging en dalende prijzen wordt doorbroken[58].

Inflatie in de eurozone

De Europese Centrale Bank hanteert de volgende definities van de diverse geldhoeveelheden[59]:

- M1: valuta in omloop en kortlopende deposito’s

- M2: M1 + deposito’s met een overeengekomen looptijd tot 2 jaar + bepaalde aflosbare deposito’s tot 3 maanden

- M3: M2 + financiëlezekerheidsovereenkomsten + geldmarktfondsen + schuldinstrumenten tot 2 jaar

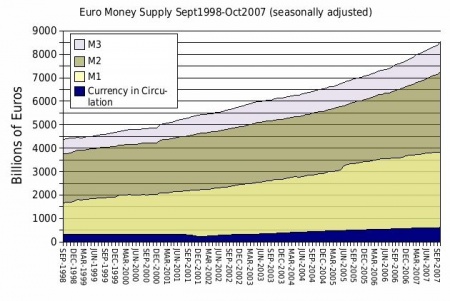

Voor de periode van september 1998 tot oktober 2007 levert dit het volgende plaatje op voor de inflatie in de eurozone:

Onderstaande tabel bevat de cumulatieve aantallen en bedragen van de uitgegeven bankbiljetten in de eurozone, per einde van elk jaar vanaf 2002. Te zien is dat hoeveelheid en bedrag aan biljetten significant toenemen; eind januari 2002 stond het totaalbedrag op 221 590 miljoen (ruim 221 miljard euro, niet in tabel opgenomen); per eind juli 2009 is dit reeds opgelopen tot 772 725 miljoen, oftewel ruim 772 miljard euro. Dit is een toename van bijna 350% aan waarde, alleen al van de bankbiljetten. Deze toename is ook in de bovenstaande grafiek te vinden.

| Ultimo jaar | € 500 | € 200 | € 100 | € 50 | € 20 | € 10 | € 5 | Totaal aantal |

Totaal bedrag |

% Toename jaarbedrag |

|---|---|---|---|---|---|---|---|---|---|---|

| 2002 | 167 | 121 | 673 | 2435 | 1975 | 1643 | 1191 | 8205 | 358635 | 62% (x) |

| 2003 | 238 | 135 | 810 | 2896 | 2054 | 1685 | 1218 | 9036 | 435820 | 22% |

| 2004 | 306 | 143 | 919 | 3255 | 2079 | 1700 | 1247 | 9649 | 501065 | 15% |

| 2005 | 370 | 149 | 1018 | 3624 | 2160 | 1761 | 1285 | 10367 | 565035 | 13% |

| 2006 | 419 | 153 | 1116 | 4078 | 2337 | 1901 | 1346 | 11350 | 628080 | 11% |

| 2007 | 453 | 156 | 1209 | 4442 | 2468 | 1965 | 1421 | 12114 | 676815 | 8% |

| 2008 | 530 | 170 | 1381 | 4912 | 2618 | 2030 | 1476 | 13117 | 762740 | 13% |

| 2009 (t/m juli) | 550 | 174 | 1410 | 4891 | 2548 | 1927 | 1429 | 12929 | 772725 | 1% |

x Toename vergeleken met einde januari 2002.

De getallen zijn steeds in miljoenen.

Bron: website ECB, opgave uitgegeven biljetten en munten[60].

De CPI

Prijsveranderingen, in het bijzonder stijgingen (in dat verband doorgaans ”inflatie” genoemd), meet men met de Consumenten PrijsIndex, CPI. Hierop bestaat echter de nodige kritiek, mede doordat onbegrip over het fenomeen inflatie zelf wordt gevoed en in stand gehouden. De inflatie neemt niet toe doordat de prijzen stijgen, maar andersom: hogere prijzen komen door de inflatie. Enkele kritiekpunten zijn:[61]

- Feitelijk meet de CPI alleen de prijsveranderingen en niet de veranderende geldhoeveelheid, de echte oorzaak van prijswijzigingen;

- Het “gewogen mandje goederen voor een gemiddeld huishouden” is deels een slag in de lucht;

- De CPI is een statistisch product, geen economische factor;

- Een verkeerd gebruik van de CPI houdt misverstanden overeind; bijvoorbeeld dat “hoge grondstofprijzen de inflatie aanwakkeren”, terwijl feitelijk juist andersom de inflatie (geldgroei) de grondstoffen duurder maakt en daarmee ook alle producten die daarmee worden gemaakt;

- Doordat men sommige productprijzen ”sneller ziet stijgen dan de inflatie”, worden prijscontroles ingevoerd, alsof er illegale praktijken plaatsvinden. In werkelijkheid stijgen die prijzen zo snel door de specifiek vergrote vraag ernaar bij een stijgende geldhoeveelheid.

Stoppen van inflatie

Uit alle bovenstaande theorie vanuit de Oostenrijkse School kan worden afgeleid dat het stoppen met geldschepping het enige wapen tegen inflatie en de bijbehorende prijsstijgingen is. De prikkel hiertoe ontbreekt echter door allerhande belangen, waaronder de stijgende staatsschulden, die vaak niet meer via de kapitaalmarkt kunnen worden gefinancierd, maar wel "via de geldpers", het zogeheten monetariseren van de staatsschuld. Henry Hazlitt stelt dat het niet de vraag is hoe we inflatie kunnen stoppen, maar of we het willen.[62] Er zijn immers groepen die profiteren van inflatie, ten koste van andere: de eerste ontvangers van het bijgemaakte geld. Overschakeling op de gouden standaard zou het stoppen van inflatie bewerkstelligen, omdat die een automatische rem op geld- en kredietschepping zet. Dit is volgens diverse economen dan ook de reden dat hij is afgeschaft.[63]

Genummerde literatuurlijst uitleg inflatie

(en) Frank Shostak – Is the Fed an Inflation Fighter or Creator? (1)

(en) Frank Shostak – Commodity Prices and Inflation: What's the Connection (2)

(en) Henry Hazlitt – Inflation in One Page (3)

(en) Henry Hazlitt – What You Should Know About Inflation (4)

(en) Frank Shostak – Defining Inflation (5)

(en) Murray Rothbard – The Case for a Genuine Gold Dollar (6)

(en) Frank Shostak – The Money Multiplier: Myth or Reality? (7)

(en) Friedrich von Hayek – Can We Still Avoid Inflation? (8)

(en) Jörg Guido Hülsmann – Legal Tender Laws and Fractional-Reserve Banking (9)

(en) Ludwig von Mises – Economic Freedom and Interventionism, h. 19 Inflation (10)

(en) Ludwig von Mises – Economic Freedom and Interventionism, h. 20 Inflation: An Unworkable Fiscal Policy (11)

(en) Gottfried Haberler – Money and the Business Cycle in essaybundel The Austrian Theory of the Trade Cycle (12)

(en) Murray N. Rothbard – What Has Government Done to Our Money? , in vertaling verschenen als Wat heeft de overheid met ons geld gedaan? (13)

(en) Christopher P. Casey - Only Criminals Use Honest Money, (14)

(en) Frank Shostak - Fractional Reserve banking and boom-bust cycles (15)

(en) Murray N. Rothbard – Taking money back (16)

(en) Murray N. Rothbard – The case against the Fed (17)

(en) Murray N. Rothbard – America’s Great Depression'', hfdst 3 (18)

(en) Murray N. Rothbard – The Case For A 100 Percent Gold Dollar (pdf) (19)

(en) George Reisman - Credit Expansion, Crisis, and the Myth of the Saving Glut (20)

(en) Lew Rockwell - Define It Away (21)

N. Nijhuis – Uitleg geldschepping (22)

(en) Henry Hazlitt - The Fetish of Full Employment uit Economics in One Lesson (23)

(en) David D. Friedman, The Machinery of Freedom, hfdst. 46 The Market for Money (niet online) (24)

(en) Ludwig von Mises - Economic Freedom and Interventionism, h. 17 Gold versus Paper (25)

(en) H.A. Scott Trask - Paper Money, Taxes, and War (26)

(en) Ludwig von Mises - Wages, Unemployment, and Inflation (27)

(en) Ludwig von Mises - Economic Freedom and Interventionism; Full Employment and Monetary Policy (28)

(en) Hans-Hermann Hoppe, Walter Block & Jörg Guido Hülsmann - Against fiduciairy media (29)

(en) Walter Block en Kenneth M. Garschina - Hayek, Business Cycles and Fractional Reserve Banking: Continuing the De-HomogenizationProcess (30)

MeerVrijheid.nl - Wat is 'fiatgeld'? (31)

(en) - William L. Anderson – What's Wrong with the CPI? (32)

Zie ook

| Zoek inflatie volgens de Oostenrijkse School op Wiktionary. |

Bronvermelding

Bronnen, noten en/of referenties:

- º Deze definitie van inflatie is te vinden bij onder meer Henry Hazlitt (3) en (4); Ludwig von Mises (10) en (11), Frank Shostak (5) en Murray N. Rothbard (in alle gebruikte bronnen).

- º Shostak (2): “Please note we don't say, as monetarists do, that the increase in the money supply causes inflation. What we are saying is that inflation is the increase in the money supply.”

- º Von Mises (11).

- º Een niet-uitputtende opsomming staat bij Gottfried Haberler (12).

- º Hazlitt (4).

- º Zie Shostak (1) die dit expliciet stelt.

- º Zie MeerVrijheid.nl, Wat is 'fiatgeld'? (31)

- º Rothbard (6, p.1)

- º Jörg Guido Hülsmann (9).

- º Voorbeeld ontleend aan Shostak (1).

- º Zie Guido Hülsmann (9).

- º Zie Rothbard (13).

- º Nogmaals Rothbard (13).

- º Aldus Rothbard (16).

- º Zie hiervoor Rothbard (17).

- º Zie Shostak (15).

- º Shostak (5), p. 2.

- º Zie Hayek (8).

- º Shostak (1) en Hazlitt (4) wijzen erop dat officials vaak doen alsof dit wel zo is.

- º Zie hierover Hayek (8) en Rothbard (16 en 17).

- º Rothbard (13), p. 46.

- º Zie Shostak (2), Rothbard (13), hfdst 4 en Hülsmann (9), p. 45-46.

- º Shostak (7).

- º Nijhuis (22).

- º Reisman (20).

- º Zie hiervoor Block & Garschina (30).

- º Reisman (20): huidig Fed-voorzitter Bernanke wil de aandacht afleiden van het Fed-beleid van kredietschepping.

- º Zie Shostak (15) over geldschepping.

- º Zie Hülsmann (9) en Rothbard (13).

- º Hoppe, Block & Hülsmann (29).

- º Zie Shostak (15).

- º Zie voor een korte uitleg Shostak (15).

- º Von Mises (27).

- º Zie hierover Friedrich A. Hayek (8).

- º Fasen in cyclus ontleend aan Von Mises (27).

- º Von Mises (10 & 11).

- º Zie Hazlitt (4), hfdst. 3 Some Populair Fallacies.

- º (en) Japanese Lessons (How to Build Even More Bridges to Nowhere), tomgpalmer.com Personal website and weblog of the libertarian Cato academic.

- º Zie Henry Hazlitt (23).

- º Henry Hazlitt (3), punt 5.

- º Zie Hayek (8).

- º Hazlitt (23).

- º Over politiek en inflatie: Rothbard (16) en Von Mises (10) en (11). Hayek (8): inflatie is eenvoudig te stoppen, maar politici willen dit niet, omdat ze anders hun uitgaven via impopulaire belastingen moeten bekostigen, wat niet zal lukken. Hazlitt (4, hfdst. 24 The Great Swindle): belangengroepen leveren stemmen op en halen zo politici over tot inflatoire maatregelen.

- º Hazlitt (4) en Hayek (8): De vraag is niet hoe we inflatie kunnen stoppen, maar of we het willen.

- º Von Mises (11): De grote publieke onwetendheid is noodzakelijk voor inflatiepolitiek. Zolang het volk de hogere prijzen toeschrijft aan andere factoren en een spoedig einde eraan verwacht, kan inflatie voortbestaan. De begripsverwarring over inflatie houdt dit mede in stand.

- º Mises (10): Oorlogen uit louter belastinggeld, zonder inflatie, veroorzaken een grotere overheidsvraag, maar een gelijke vraagvermindering bij de burgers. Deze situatie is identiek aan de -inflatieloze- prijswijzigingen bij een vaste geldhoeveelheid.

- º H.A. Scott Trask (26): de Amerikaanse Burgeroorlog werd gefinancierd met bijgemaakt geld, in de vorm van staatsleningen, waarover de rente wel via belastingen werd geïnd.

- º Rothbard (17): De Fed is een private organisatie, bestuurd door banken en overheidsfunctionarissen. Pogingen de Fed meer onder overheidstoezicht te plaatsen, stuitten vrij recent nog op weerstand.

- º The ECB is the central bank for Europe's single currency, the euro. The ECB’s main task is to maintain the euro's purchasing power and thus price stability in the euro area. (Bron: ECB) Ook DNB heeft prijsstabiliteit als één van haar drie hoofdtaken. Mises (10) wijst deze praktijk zonder meer af: What the bureaucrats have in mind when talking about "fighting" inflation is not avoiding inflation, but suppressing its inevitable consequences by price control.

- º Volgens opgave DNB, die streeft naar prijsstabiliteit om economische onzekerheid, onverantwoorde beslissingen en een loon-prijsspiraal te voorkomen en bij te dragen een duurzame economische groei. Bron: DNB. Dat geldschepping prijsstijgingen maakt, wordt niet vermeld en zo worden alleen de gevolgen van inflatie bestreden.

- º DNB.nl > Taken >Monetair beleid.

- º Shostak meldt dit expliciet. Het reële inkomen daalt door de grotere geldhoeveelheid, die non-productieve consumptie stimuleert. Hogere prijzen zijn hiervan alleen het symptoom, een bewijs dat dalende koopkracht heeft plaatsgevonden.

- º Von Mises (10) noemt dit een klassiek geval van een dief die houd de dief! roept. Rothbard (17, p. 11) gebruikt ditzelfde voorbeeld. Het is een tactische zet van de overvaller om te roepen en naar anderen te wijzen.

- º Beleidsmakers bij onder meer de Fed gebruiken dit argument. Het verklaart echter niet die hogere olieprijzen zelf.

- º Zie Shostak (2) over inflatieverwachtingen.

- º Ibid.

- º Zie onder meer Rockwell (21).

- º Rothbard (13 b), p. 27-28.

- º The ECB's definition of euro area monetary aggregates.

- º Banknotes and coins circulation, laatste opgave 18 augustus 2009.

- º Zie Anderson (32)

- º Hazlitt (4), hfdst. 6; p.15 t/m 18 (pdf p. 21 t/m 24).

- º Ibid.